原创声明 | 本文解读部分作者为法询金融固收组,欢迎个人转发杠杆炒股多少平仓,谢绝媒体、公众号或网站未经授权转载。

2024年7月的第四个交易周,很可能成为2024年最精彩、最惊心动魄的交易周,本周几乎浓缩了今年债券交易所有的关键词:

降息、警告、牛市、风险。

本周不仅仅是利率惊心动魄,在离岸汇率市场,本周也是非常精彩。美元兑离岸人民币,从最低的7.3左右一路升值到7.2左右,最后又收于7.26左右。

人民币汇率的波动,也是境内利率市场波动的反映。其实需要我们思考的是,为什么本周密集降息,离岸汇率是大涨,而在降息落地之后,离岸汇率又开始下跌。

如果利率与汇率是货币的一体两面,那么本周利率与汇率的波动,则向市场展现出金融市场极其复杂的另一面。

这也是在交易中最难的一点:从预测市场到实际走势、从市场的应然到市场的实然。

所谓应然,那就是市场应该是什么样子,所谓实然,那就是市场实际是什么样子。任何交易,都有不确定性的一面,都带有投资者预测的一部分。

但是如果市场的走势,和投资者预测的并不一样,是投资者错了,还是市场暂时错了?

本周汇率与利率市场的走势精彩就在于:你永远无法知道这个问题的答案。或者说,你以为你知道了,但是你可能错了。

全面降息

谁也没有想到,自2023年8月份全面降息以后,下一次全面降息会如此漫长。市场几乎是从2023年8月降息之后,就立刻开始预期下一次降息,但是央行的定力超乎大家想象,期间甚至还一度出现堪比“钱荒”的名场面,可以说,自2023年10月以后,几乎每个月、甚至每周都有降息的传言,但是从未落地。

尽管从未落地,但是市场非常明确的知道一点:实际利率如此之高,降息只会迟到,不会缺席。

正因为如此,债券市场多头肆无忌惮。每逢调整就是买入机会成为债券市场颠扑不破的真理,市场一次次通过真金白银的交易,不断的刷新利率下限。

债券市场投机资金,从10年期国开债,转移到10年期国债,后来又加上30年国债甚至50年国债。

时间到达2024年7月,尽管市场知道央行一定会降息,但是降息何时落地,一直为市场关心。

市场关心降息主要有两点:

一是降息的形式是什么,是大幅降息快速到位,还是小步高频降息,或者是中性降息;

二是如果降息落地,市场的牛市会如何演绎。是交易利好落地变利空,还是再接再厉继续买入,还是保持稳定停留观望。

而7月份这次降息最终给出答案。

本次降息公告的时间点非常超前,在7月22日周一开盘前8点就公告,债券市场甚至来不及反应,10年期国债立刻就开启下行。

从降息的覆盖度来说,本轮降息是全面的,从7天OMO、LPR、SLF、MLF、存款利率全部降息,另一方面,本轮降息的幅度是中性的。除了MLF降息20BP、存款利率由各银行自主调整之外,在政策利率上均调低10BP,在幅度上仍然相对克制。

正是这种克制再次给了多头信心,市场仍然在预期下一次降息,仍然在定价降息预期。

另一方面,降息以后,市场并未交易“利好落地变利空”,甚至都没有观望,而是一路tkn把利率再打下一个台阶。

而且,本周最突出的特点是,将7年期国债的凸点直接打成凹点,整条国债收益率曲线现在直接变成“正常向上”的收益率曲线,这是牛市的力量。

警告

债券市场在2024年有一个关键词,就是央行多次与市场沟通,认为中长期债券收益率的定价可能存在风险。

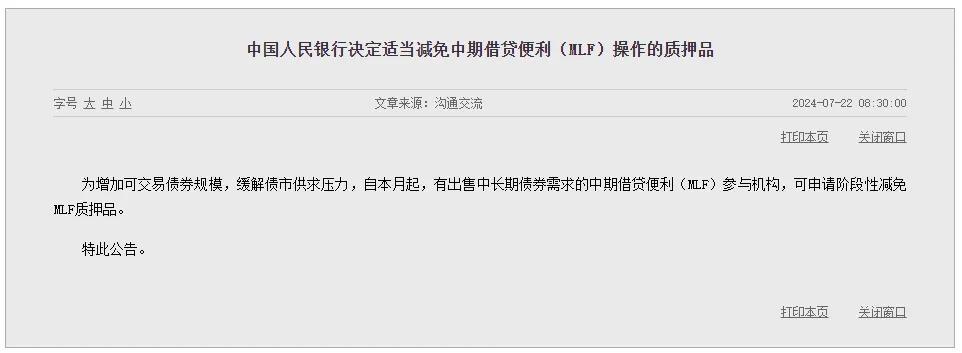

而本周,央行在降息之余,还针对MLF的抵押品问题发布公告:为增加可交易债券规模,缓解债市供求压力,自本月起,有出售中长期债券需求的中期借贷便利(MLF)参与机构,可申请阶段性减免MLF质押品。

这个可谓一举两得:一方面由于目前市场债券市场供需失衡,市场满足MLF要求的可质押债券越来越少,一级交易商在合格质押券规模压力巨大,而MLF又是目前央行在公开市场操作、基础货币吞吐方面最主要的工具之一,因此,减免MLF质押品是急市场所急;

另一方面,一级市场商申请阶段性减免MLF质押品有一个前提:就是有出售中长期债券需求的中期借贷便利(MLF)参与机构,这也是为目前市场债券的投机气氛降温。目前由于债市资产荒,债券市场、特别是中长期国债收益率下行较快,央行多次就债券市场风险向市场沟通,但是市场并没有完全理解央行的意图,本次在MLF质押品方面的创新,也体现出央行对于债券市场投机的想法。

央行在公布降息之余,同步开启针对MLF抵押品的公告,债券市场立刻转而上行。

但是在接下来的交易日中,债券市场似乎看不到这个消息的影响,债券市场牛市依旧。

尽管如此,央行释放的信号是明确的。债券市场当前的投机气氛如此浓厚,很难说会不会出台进一步政策。

债牛依旧

原油日线三连阴下挫,昨日触及到三角下轨后有一定支撑,收盘带出下影线,目前仍在争夺周线三角下轨的得与失。4小时图短线处于下行通道中运行,与此前的高点连接而下,目前出现一波三连阳的反弹修正,短线也是拉锯式的震荡。一步一回头,操作上反弹结合形态择机高空。中轨的阻力在75.50一带。来回拉锯行情,卡住区间或者阻力点择机短线切入即可,操作上临盘结合形态灵活安排。

在本周全面降息以前,债券市场尽管交易活跃,但是价格的波动率进入一个阶段性低点,有时日内波动甚至不到1BP,大量的投机交易因为日内波动太低,其实不赚钱(除了货币经纪公司)。

但是降息以且,市场波动率迅速提升,可以说,本周可能是今年波动率最高的几个交易周。本周10年期国债从上周的2.26%下行到2.18%,30年国债从上周的2.46%下行到2.41%左右,下行幅度超大。

在降息以前,10年国债收益率2.2%是一个极其重要的整数位关口,在经过多次的下行之后,市场始终无法有效突破2.2%这一整数位,甚至有投资者怀疑,本轮牛市可能会在10年期国债2.2%这个位置结束。

但是本周,市场在一轮轮买盘涌入的情况下,10年期国债终于突破2.2%,最低达到2.17%的位置,本周收盘于2.18%。

同时,此前中国国债的期限结构中,有一个奇怪的凸点,就是7年期国债。由于长期以来的活跃券行情,10年期国债由于交易活跃度,市场为10年国债的流动性给予溢价,因此7年期国债收益率长期高于10年期国债。

本周彻底终结了7 年期国债的凸点,7年期国债历史性的低于10年期国债,这一典型的牛陡行情,理顺了中国国债的期限结构。

注意债券风险?

应该说,债券市场下行到这个位置,是应该考虑风险了。从部分投资者的交易也可以看出,本周有不少止盈盘。

本周在周五的盘面上,在利率达到低点以后,有一轮明显的止盈。

如果从绝对收益率的角度看,中国已经彻底消灭2.5%以上的国债,5年内的国债也全面低于1.9%。

本周已经出现3+2期限的交易所私募公司债最终发行票面利率为2%的情况,考虑到这只是个信用债,出现这种低票面利率,这是让人震惊的。

更不用说市场已经扎堆出现很多10年期以上的信用债,正是由于低利率环境,才出现这种情况。

无论从横向看,还是从纵向看,这个债券市场的收益率,是金融危机甚至是经济危机的定价。考虑到美国在2008年危机最严重时期,30年国债也从未低于2.5%。即使是考虑相似度更高的日本,日本10年国债收益率低于2.2%得到97年,是日本房地产泡沫破裂后第6年才到这个位置。

那么,我们真的到了要给国债定价金融危机甚至经济危机那个阶段吗?

我认为没有,至少目前没有。

诚然,目前通胀率较低,实际利率偏高,仍然有降息空间,但是有降息空间,并不意味着市场可以低到这个位置。

现在需要思考的是,长债这轮几乎没有回调的下行,会以一种什么样的方式收场。

1、利率持续下行到更低位置,甚至0利率,这种情况概率不高;

2、利率在当前位置企稳,并在相当一段时间内保持在一定水平,这种情况概率最大;

3、利率在一些非市场之外的因素影响下,转而上行,这种情况也有一定概率。

所以杠杆炒股多少平仓,如果是聪明的投资者,对于中长期债券,现在考虑风险,可能是更好的选择。